Analista ve una señal alcista en el dólar estadounidense y advierte sobre una concentración récord en el mercado de acciones

El fundador de The Kobeissi Letter, Adam Kobeissi, afirma que está viendo una señal de que el dólar estadounidense podría fortalecerse repentinamente.

El analista macroeconómico les dice a los 1 millón de seguidores de The Kobeissi Letter en X que el Bloomberg U.S. Economic Surprise Index está mostrando señales alcistas para el dólar.

“¿Está el dólar estadounidense listo para un rebote? El Bloomberg US Economic Surprise Index se volvió positivo esta semana por primera vez desde febrero. El índice mide si los datos económicos superan o no las estimaciones de consenso. Esto ocurre mientras el crecimiento del PBI del segundo trimestre de 2025, las solicitudes iniciales de subsidio por desempleo y los datos de gasto personal sorprendieron al alza.

Históricamente, cuando el Economic Surprise Index sube y se mantiene positivo, el dólar estadounidense tiende a fortalecerse. Mientras tanto, las posiciones especulativas cortas en USD por parte de gestores de activos y fondos apalancados han alcanzado su nivel más alto desde principios de 2021. ¿Es inminente un short squeeze del dólar estadounidense?”

Source: The Kobeissi Letter/X

Source: The Kobeissi Letter/X El analista también advierte sobre una fuerte concentración en el mercado de acciones que recuerda a las condiciones previas al estallido de la burbuja puntocom.

“El dato impactante del día: el 10% de las empresas más grandes de EE.UU. ahora representa un récord del 78% de la capitalización bursátil del mercado estadounidense. Esto supera el récord anterior establecido en la década de 1930 por tres puntos porcentuales. También está por encima del pico de la burbuja puntocom del año 2000, cuando el porcentaje era del 74%.

En comparación, en la década de 1980, el peso del top 10% estaba por debajo del 50%. Mientras tanto, las 10 principales acciones como porcentaje de la capitalización bursátil del S&P 500 están en un récord del 41%. El mercado nunca estuvo tan concentrado.”

Source: The Kobeissi Letter/X

Source: The Kobeissi Letter/X Por último, Kobeissi señala que una gran parte de la riqueza de los hogares estadounidenses está en acciones.

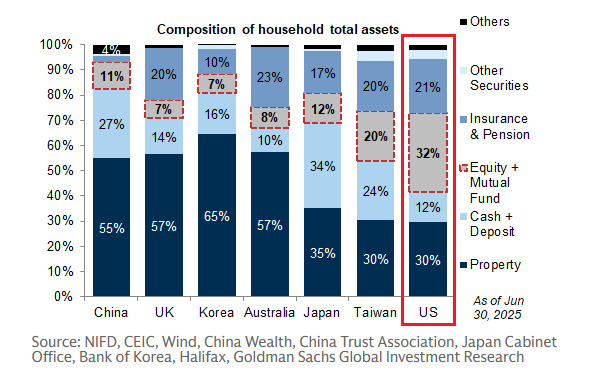

“Los hogares estadounidenses tienen una exposición masiva a las acciones: actualmente, las acciones representan el 32% del total de los activos de los hogares estadounidenses, el porcentaje más alto entre todas las categorías. Le sigue el sector inmobiliario, con un 30%, y los seguros y pensiones, con un 21%.

En comparación, en China, el sector inmobiliario representa la mayoría de los activos totales con un 55%, mientras que las acciones solo constituyen un 11%. En el Reino Unido, Corea y Australia, los hogares tienen el 57%, 65% y 57% en propiedades, mientras que las acciones representan solo el 7%, 7% y 8%, respectivamente. En Taiwán y Japón, los hogares tienen el 35% y 30% de su riqueza en bienes raíces, y el 12% y 20% en acciones. La riqueza de los hogares estadounidenses está fuertemente ligada al mercado de acciones.”

Source: The Kobeissi Letter/X

Source: The Kobeissi Letter/X Imagen generada: Midjourney

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Desde el aumento de la tasa de interés del yen hasta el cierre de granjas de minería, ¿por qué el bitcoin sigue cayendo?

El mercado ha vuelto a bajar, pero esta vez puede que no sea una buena oportunidad de compra.

Las diez principales predicciones cripto de Grayscale: tendencias clave para no perderse en 2026

El mercado está pasando de un ciclo impulsado por las emociones a una etapa de diferenciación estructural, liderada por canales regulados, inversiones a largo plazo y valoración basada en fundamentos.

Desde la subida de tasas del yen hasta el cierre de minas, ¿por qué bitcoin sigue cayendo?

El precio de bitcoin ha caído recientemente, principalmente debido a las expectativas de una subida de tasas por parte del Banco Central de Japón, la incertidumbre sobre el ritmo de recortes de tasas por parte de la Reserva Federal de EE.UU. y el comportamiento sistemático de reducción de riesgos por parte de los participantes del mercado. Un aumento de tasas en Japón podría provocar el cierre de operaciones de arbitraje a nivel global, lo que llevaría a la venta de activos de riesgo. Al mismo tiempo, la incertidumbre sobre las expectativas de recortes de tasas en EE.UU. ha aumentado la volatilidad en el mercado. Además, las ventas por parte de holders a largo plazo, mineros y creadores de mercado han amplificado aún más la caída del precio.

The Economist: La verdadera amenaza de las criptomonedas para los bancos tradicionales

La industria cripto está reemplazando el estatus privilegiado que tenía Wall Street dentro del sector de la derecha estadounidense.