Les États-Unis accordent un statut bancaire inédit à cinq entreprises crypto

L’Office of the Comptroller of the Currency vient d’ouvrir une porte historique à cinq acteurs majeurs du secteur crypto. Ripple, Circle, Paxos, BitGo et Fidelity Digital Assets ont obtenu un feu vert conditionnel pour opérer comme banques fiduciaires nationales. Une avancée qui redessine les contours de la finance américaine.

En bref

- Le régulateur bancaire américain (OCC) a approuvé sous conditions les demandes de charte bancaire de cinq entreprises crypto majeures.

- BitGo, Fidelity Digital Assets et Paxos transforment leurs sociétés de fiducie existantes en banques nationales.

- Circle et Ripple obtiennent de nouvelles chartes pour devenir des banques de fiducie fédérales.

- Ces agréments permettront la conservation d’actifs numériques et, dans certains cas, l’émission de stablecoins.

Paxos Circle et Ripple entrent dans le cercle des banques fiduciaires

Le Bureau du contrôleur de la monnaie (OCC) a publié ce vendredi une série d’approbations qui marque un tournant. BitGo, Fidelity Digital Assets et Paxos ont obtenu l’autorisation de transformer leurs sociétés de fiducie étatiques en banques nationales. Circle et Ripple, elles, démarrent directement avec une nouvelle charte bancaire fédérale.

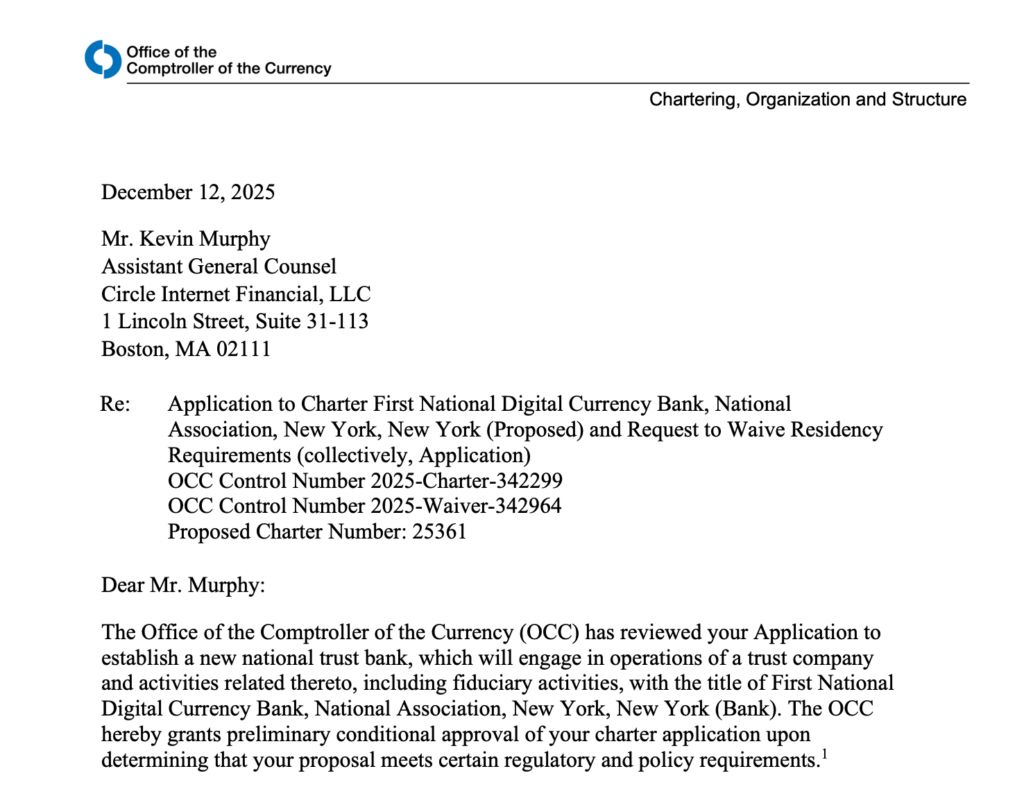

Le communiqué officiel de l’OCC accordant à Circle son agrément de banque fiduciaire nationale. Source : OCC

Le communiqué officiel de l’OCC accordant à Circle son agrément de banque fiduciaire nationale. Source : OCC

Cette décision transforme radicalement le statut de ces acteurs crypto qui évoluaient jusqu’alors dans une zone réglementaire plus floue.

Pour BitGo, Fidelity Digital Assets et Paxos, il s’agit d’ une montée en grade . Ces trois entreprises exploitent déjà des sociétés de fiducie au niveau étatique. Leur nouvelle charte fédérale leur confère une légitimité renforcée et une supervision directe de l’OCC. Circle et Ripple, eux, partent de zéro avec des demandes entièrement nouvelles.

« L’arrivée de nouveaux acteurs dans le secteur bancaire fédéral est une bonne chose pour les consommateurs, le secteur bancaire et l’économie », a déclaré Jonathan Gould, contrôleur de la monnaie. Son message est clair : l’innovation financière mérite sa place dans l’écosystème bancaire traditionnel.

Ces agréments ne sont pas de simples formalités administratives. Ils permettront aux entreprises de proposer des services de conservation d’actifs numériques sous une supervision fédérale stricte.

Paxos a confirmé que sa plateforme réglementée permettra aux entreprises « d’émettre, de conserver, d’échanger et de régler des actifs numériques avec clarté et confiance ». L’entreprise conserve notamment le droit d’émettre des stablecoins, ces cryptomonnaies indexées sur le dollar.

Des stratégies divergentes pour conquérir Wall Street

Les ambitions des cinq entreprises ne s’arrêtent pas à l’obtention d’un agrément bancaire. BitGo prépare activement son introduction en bourse. La Securities and Exchange Commission (SEC) examine actuellement son dossier déposé en septembre.

L’entreprise vise une cotation au New York Stock Exchange et revendique environ 90 milliards de dollars d’actifs sous gestion. Une valorisation qui témoigne de la maturité croissante du secteur.

Circle a déjà franchi ce cap. L’émetteur du stablecoin USDC s’est introduit en bourse en mai dernier au NYSE. Cette double casquette – banque fiduciaire et société cotée – pourrait devenir un modèle pour d’autres acteurs du secteur.

À l’inverse, Ripple adopte une posture différente. Monica Long, présidente de l’entreprise, a écarté toute idée d’introduction en bourse en novembre. Paxos n’a pas non plus communiqué d’intentions dans ce sens.

Un détail attire l’attention dans les lettres d’approbation : Ripple ne pourra pas émettre son stablecoin RLUSD avec cette charte bancaire. Cette restriction contraste avec les droits accordés à Paxos et soulève des questions sur les différentes approches réglementaires appliquées selon les entreprises.

Le mouvement dépasse largement ces cinq pionniers. Coinbase, la plus grande plateforme d’échange américaine, a déposé sa propre demande en octobre. L’entreprise précise toutefois qu’elle n’a « aucune intention de devenir une banque » au sens traditionnel. Cette nuance illustre les stratégies variées des acteurs crypto face à la régulation.

L’OCC ouvre ainsi les portes d’un nouveau chapitre pour l’industrie crypto. En intégrant ces entreprises dans le système bancaire fédéral, le régulateur reconnaît la place durable des actifs numériques dans la finance moderne. Reste à voir si cette confiance réglementaire accélérera l’adoption institutionnelle tant attendue.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Apollo parie contre les entreprises de logiciels vulnérables à l'IA

Partager le lien:Dans cet article : Apollo Global Management a parié contre les prêts de plusieurs éditeurs de logiciels. Les prêts logiciels ciblés d'Apollo ont connu des baisses ponctuelles cette année, avant de remonter à plus de 80 cents pour un dollar. Ledentde Blackstone, Jonathan Gray, a mis en garde contre les perturbations potentielles que pourrait engendrer l'IA.

La Chine va renforcer sa politique budgétaire proactive grâce à des obligations spéciales à très long terme en 2026.

Partager le lien:Dans cet article : La Chine émettra des obligations spéciales à très long terme en 2026 pour financer d'importants projets nationaux et de sécurité. Les autorités maintiendront un soutien stable grâce à des outils de liquidités ciblés, plutôt qu'à un nouveau plan de relance massif. Les mesures immobilières porteront principalement sur la réduction des stocks, le contrôle des nouvelles constructions et la conversion des logements invendus en logements abordables.

Jamie Dimon, de Wall Street, soutient la candidature de Kevin Warsh à la présidence de la Réserve fédérale.

Partager le lien:Dans cet article : Jamie Dimon a apporté son soutien à Kevin Warsh pour la présidence de la Fed et a déclaré que Kevin Hassett était plus susceptible de soutenir la volonté de Donald Trump d'accélérer les baisses de taux. Trump a rencontré Warsh à la Maison Blanche et a déclaré que Warsh était désormais son candidat préféré pour le poste. Les marchés de prédiction ont réagi rapidement, augmentant les chances de Warsh et diminuant celles de Hassett, les investisseurs ayant intégré les comme

La hausse defi, l'inflation et les conflits budgétaires font grimper les coûts d'emprunt américains à des niveaux records depuis plusieurs années.

Partager le lien:Dans cet article : La hausse des rendements à long terme fait grimper les coûts d'emprunt aux États-Unis, les investisseurs réagissant aux importants defi, à une inflation soutenue et aux pressions politiques exercées sur la Fed. Le projet de loi « One Big Beautiful Bill Act » de Trump et les niveaux records de dette mondiale ajoutent de nouvelles inquiétudes budgétaires, tandis que Moody's retire la dernière note de crédit américaine la plus élevée. La crainte que Kevin Hassett ne remplac