Le marché n’est pas dirigé par des individus, mais dominé par les émotions : comment la psychologie du trading détermine l’évolution des prix

Beaucoup de gens pensent que la volatilité des prix du marché provient d'une personne clé ou d'un événement particulier :

Les déclarations d'un responsable politique, les mouvements d'un fondateur d'exchange, les changements de politique macroéconomique, les nouvelles concernant les ETF, les flux de capitaux institutionnels…

Mais la réalité est la suivante —

Les prix n'ont jamais été directement influencés par ces facteurs.

Le véritable moteur du marché n'a toujours été qu'une seule variable :

La psychologie collective des traders.

I. Pourquoi cherchons-nous toujours « quelqu’un à blâmer » ?

Après chaque forte fluctuation, le marché se précipite pour trouver une « raison » :

Est-ce un responsable politique

Est-ce un pays

Est-ce une institution, un fonds, un exchange

Est-ce une nouvelle soudaine ou un changement de politique

En réalité, il ne s’agit pas de comprendre le marché, mais d’atténuer l’anxiété causée par l’incertitude.

Lorsque le chaos est attribué à « une personne », le cerveau humain ressent une fausse impression de sécurité :

Au moins, cela semble compréhensible, voire contrôlable.

Mais le marché n’a jamais été un système de cause à effet simple.

Il n’« obéit » à personne et ne fonctionne pas selon une seule logique.

II. Le marché ne réagit pas aux événements eux-mêmes

Ce à quoi le marché réagit vraiment, ce ne sont pas les événements, mais :

Les changements d’émotion des gens après l’événement.

Les nouvelles ne sont qu’un déclencheur

L’émotion est le véritable carburant

Lorsque les prix montent, la plupart des gens se sentent au contraire mal à l’aise et n’osent pas entrer sur le marché ;

Lorsque les prix baissent, la plupart ont peur de continuer à détenir et cherchent à fuir.

C’est le paradoxe le plus classique et le plus contre-intuitif du cycle de marché.

III. Le marché est essentiellement un « système nerveux collectif »

Si l’on prend du recul, le marché ressemble davantage à un immense réseau neuronal, composé d’innombrables participants, mû par deux impulsions primaires :

Peur de manquer une opportunité (FOMO)

Peur de tout perdre (FOLO)

Presque toutes les fluctuations de prix sont l’amplification alternée de ces deux émotions à différents stades.

Toutes les autres informations, opinions, analyses ne sont souvent que du bruit.

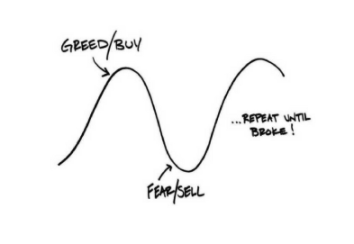

IV. Pourquoi la plupart des gens achètent-ils au sommet et vendent-ils au plus bas ?

En marché haussier :

Le cerveau interprète la « hausse » comme une sécurité

Le risque est sous-estimé

Les gens sont plus enclins à acheter à des prix élevés

En marché baissier :

Le cerveau interprète la « baisse » comme une menace

Le risque est surestimé

Les gens vendent au moment où ils ne devraient surtout pas vendre

C’est pourquoi la plupart des traders répètent les mêmes erreurs, tout en croyant à chaque fois :

« Cette fois, c’est différent. »

V. Les comportements des particuliers et des « smart money » ne sont jamais synchronisés

En observant le marché, on constate une règle de longue date :

Particuliers : entrent quand la confiance est à son comble, sortent quand la douleur est maximale

Smart money : accumule pendant la panique, sort pendant l’euphorie

Ces deux comportements n’apparaissent presque jamais en même temps.

Et c’est précisément ce décalage temporel qui constitue une source stable de profit sur le marché.

VI. Le véritable « indicateur » efficace, c’est l’émotion collective

Si vous voulez prendre l’avantage, essayez d’observer à l’envers :

Quand tout le monde parle d’une « tendance haussière certaine »

Quand le marché est rempli de confiance, d’optimisme, de récits de certitude

Cela signifie souvent :

Le risque s’accumule, un sommet se forme.

Et lorsque le marché est calme, désespéré, que personne ne parle d’avenir,

C’est au contraire le moment où le risque a été pleinement libéré.

VII. Croire excessivement en son propre jugement est en soi un piège

Une autre erreur courante est :

Chercher sans cesse à prouver que sa propre position est « correcte ».

Dès que vous ne prêtez attention qu’aux informations qui soutiennent votre point de vue, vous êtes déjà en zone de danger.

Un trader expérimenté ne cherche pas la « vérité », mais :

Le déséquilibre entre émotion et position.

Car le profit naît souvent là où la majorité n’a pas encore atteint le consensus.

VIII. Ne cherchez pas à prédire chaque mouvement, mais à comprendre la phase actuelle

Le marché n’est pas constitué d’innombrables événements indépendants,

mais fonctionne selon des cycles émotionnels.

La question plus importante que de prédire la prochaine nouvelle est :

En ce moment, la majorité est-elle dans la peur ou dans l’euphorie ?

Comprendre cela vous place déjà devant ceux qui courent après les nouvelles et les prédictions.

Car l’émotion précède toujours l’événement.

IX. Apprenez à distinguer le « bruit » du « signal »

Bruit : réseaux sociaux, opinions émotionnelles, prévisions à court terme, paniques de groupe

Signal : changements de liquidité, positions des gros capitaux, comportement du prix lui-même

Quand vous apprenez à ignorer le bruit et à n’observer que le signal,

vous commencerez à voir le marché avec une perspective plus proche de celle des institutions.

X. Le marché n’est pas un jeu de connaissance, mais un jeu de patience

Le marché ne récompense pas ceux qui réagissent le plus vite,

mais ceux qui savent le mieux attendre.

Ne cherchez pas le « point d’entrée parfait »,

mais cherchez l’avantage psychologique.

Quand les autres courent après les nouvelles, concentrez-vous sur l’émotion ;

quand les autres agissent dans la précipitation, choisissez d’attendre.

Conclusion :

Le marché n’a jamais été mû par une personne, une nouvelle ou un événement.

C’est un système psychologique collectif mû par l’alternance de la peur et de la cupidité.

La raison de l’échec de la majorité n’est pas le manque d’information, mais la surimplication émotionnelle.

Ceux qui gagnent durablement ne comprennent pas « ce que va faire le marché »,

mais — dans quel état émotionnel les gens vont commettre des erreurs.

Quand vous cessez de courir après les explications et commencez à observer la psychologie,

le marché ne sera plus pour vous un chaos, mais une répétition.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Aperçu des 33 projets gagnants du hackathon Solana Breakpoint 2025

Plus de 9 000 participants se sont regroupés en équipes et ont soumis 1 576 projets, parmi lesquels 33 ont été récompensés. Ce sont tous des projets prometteurs et très compétitifs dans l'industrie.

WEEX Labs : Le prochain scénario des Memecoins, l’ère du flash

À l’ère du « flash », les Memecoins ont commencé à passer de simples « blagues » à de véritables « indices culturels ».

Aster lance le Shield Mode : un mode de trading protégé et haute performance destiné aux traders on-chain

Le mode Shield n'est pas simplement une mise à niveau de fonctionnalité unique, mais fait partie d'une vision plus ambitieuse d'Aster.