年間で1,000万ドルの損失による収�益減少がガバナンス論争を引き起こし、Aave LabsがDAOを「裏切った」と指摘される

Aave LabsとAave DAOのフロントエンド統合および手数料の帰属をめぐる対立は、本質的には「プロトコルが生み出す価値を誰がコントロールし、分配すべきか」という核心的な問題を問いかけている。

原文标题:Who Owns 'Aave': Aave Labs vs Aave DAO

原文作者:Ignas, 加密 KOL

原文编译:Felix, PANews

最近、Aave LabsとAave DAOはCoWSwap統合をめぐる手数料分配問題で議論を交わしました。この論争はコミュニティからDeFiガバナンスの潜在的な危機と見なされています。この記事の著者は、この論争を中立的な視点で解説しています。以下はその内容の詳細です。

12月4日、レンディングプロトコルAave Labsは、そのフロントエンドであるaave.comのデフォルトスワップ統合をParaSwapからCoWSwapに移行しました。一見すると小さなプロダクトのアップデートのようですが、実際にはAave内部に長く存在していた根深い対立を露呈させました。

この衝突はCowSwapや手数料、ユーザー体験に関するものではなく、所有権に関する問題です。つまり、誰がAaveを支配し、誰が分配を決定し、プロトコルを取り巻く価値を誰が獲得するのか、ということです。

従来の設定では、スワップ機能は主にユーザーのリテンションに役立っていました:

ユーザーはAaveのインターフェースを離れることなく資産のリバランスやスワップが可能です。重要なのは、すべてのリファラルフィーやポジティブスリッページによる収益がAave DAOのトレジャリーに再分配されていたことです。

CowSwapの統合はこの状況を変えました。

Aaveのドキュメントによると、現在スワップには約15〜25ベーシスポイントの手数料が課されます。OrbitはEzR3aL(注:Aave DAOのベテランガバナンス参加者かつ独立デリゲート)の代理として、これらの手数料の行き先を調査し、次の結論に至りました:これらの手数料はもはやDAOのトレジャリーには入らず、Aave Labsが管理するアドレスに流れています。

「仮に毎週20万ドルしか移動しなくても、DAOは年間で最低でも1000万ドルを失うことになる。」——EzR3aL

Aave Labsは一方的にDAOの収益源を断ち、それを民間企業に移したのでしょうか?

Aaveは長年、役割分担が曖昧であっても、各方面の利益が一致していたため、円滑に運営されてきました。

· DAOがプロトコルをガバナンス

· Aave Labsがフロントエンドを構築

資金はほとんど同じ方向に流れていたため、誰も線引きにこだわりませんでした。

しかし、この暗黙の協調は今や崩れつつあります。

Aave創設者兼CEOのStani.ethが書いたように:

· 「当時、Aave Labsはそのような場合にAave DAOに寄付することを決定した(これらの資金は本来ユーザーに返還することもできた)」

Aave Labsの回答:「プロトコルとプロダクトは異なる概念である。」

Aave Labsがフォーラムで述べた回答:

· 「このフロントエンドはAave Labsが運営しており、プロトコルやDAOの管理とは完全に独立している。」

· 「このフロントエンドはプロダクトであり、プロトコルのコンポーネントではない。」

彼らの立場からすれば、これは当然のことです。フロントエンドの運用には資金が必要であり、セキュリティにもサポートにも資金が必要です。

Paraswapの収益がDAOに流れていたのは恒久的なルールではありません。前例もありません。

ACI(Aave DAOにサービスを提供するプロバイダー)とその創設者Marc Zellerは、これは受託責任の問題だと考えています。

「Aave DAOの給与リストに載っているすべてのサービスプロバイダーはDAOに対して強制的な受託義務を負っており、AAVEトークン保有者の最大利益に責任を持つ。」——Marc Zeller、フォーラムでのコメント。

彼は暗黙の了解があったと考えています:DAOはブランドと知的財産を貸し出し、フロントエンドの利益もDAOに帰属すべきだと。「私たちはずっと当然のことと思い込まされていたようだ。」

Marc Zellerはさらに、DAOが収益を失い、ルーティングの決定によって取引量が競合他社に流れる可能性があり、Aave DAOは約10%の潜在的収益を失うと主張しています。

プロトコルとプロダクト

Aave Labsはプロトコルとプロダクトの間に明確な線引きをしています。

DAOはプロトコルとそのオンチェーン経済を管理します。Aave Labsはフロントエンドを独立した独自理念を持つプロダクトとして運営しています。

Aave創設者がこのツイートで説明したように:

· Aave Labsのフロントエンドは完全に独自の理念に基づくプロダクトであり、8年以上開発してきました。他のAaveプロトコルを利用するインターフェース、例えばDeFi Saverのようなものです。

· Aave Labsが自社プロダクトで収益を上げるのは完全に合理的であり、プロトコル自体には触れず、ByBitのセキュリティインシデントを踏まえれば、プロトコルへの安全なアクセスを確保するためでもあります。

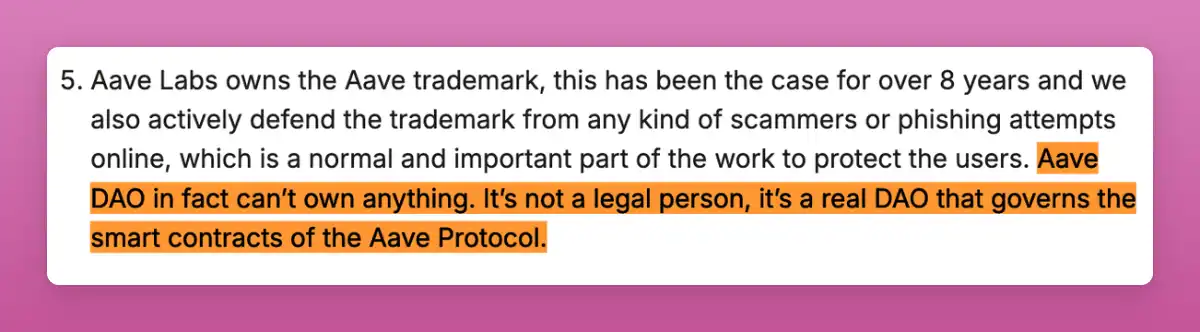

Aave DAOは知的財産を所有していません。なぜならDAOは法的実体ではなく、商標を保有したり法廷で商標権を行使したりできないからです。

DAOはAaveプロトコルのスマートコントラクトとオンチェーンパラメータを管理しますが、ブランド自体は管理していません。

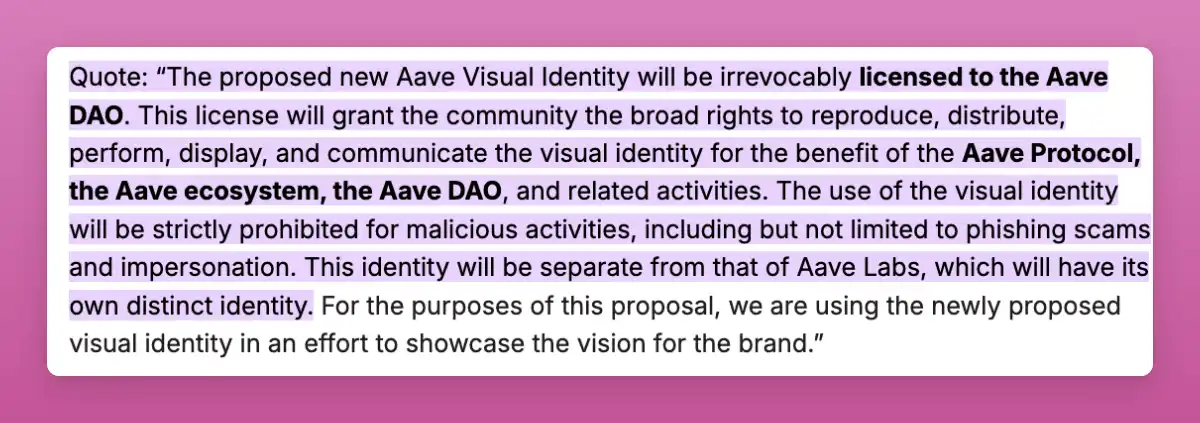

ただし、DAOはAaveブランドとビジュアルアイデンティティをプロトコル関連用途で使用するライセンスを得ています。過去のガバナンス提案では、DAOに「Aaveプロトコル、Aaveエコシステム、Aave DAOの利益のために」ビジュアルアイデンティティを使用する広範な権利が明確に付与されています。

出典:Aave

EzR3aLが述べているように:

「この手数料を徴収できるのは、Aaveブランドがエコシステムで広く知られ、受け入れられているからだ。これはAave DAOが代償を払って得たブランドだ。」

Aaveブランドの価値は単なるロゴから生まれたものではありません。

その価値は以下に由来します:

· DAOが慎重にリスクを管理

· トークン保有者がプロトコルリスクを負担

· DAOがサービスプロバイダーに報酬を支払う

· DAOが複数の危機を乗り越えて崩壊しなかった

· プロトコルが安全で信頼できる評判を獲得した

これがEzR3aLの言う「DAOが代償を払って得たブランド」です。

法的な意味での代償ではなく、経済的な意味での代償、すなわち資金、ガバナンス、リスク、時間を投入したということです。

どこかで聞いたことがありませんか?

Uniswap Labsと財団がUniswapフロントエンド手数料を巡って争ったのと同じ問題に戻ります。最終的にUniswapは株式とトークン保有者の権利を調整し、フロントエンド手数料を完全に廃止しました。

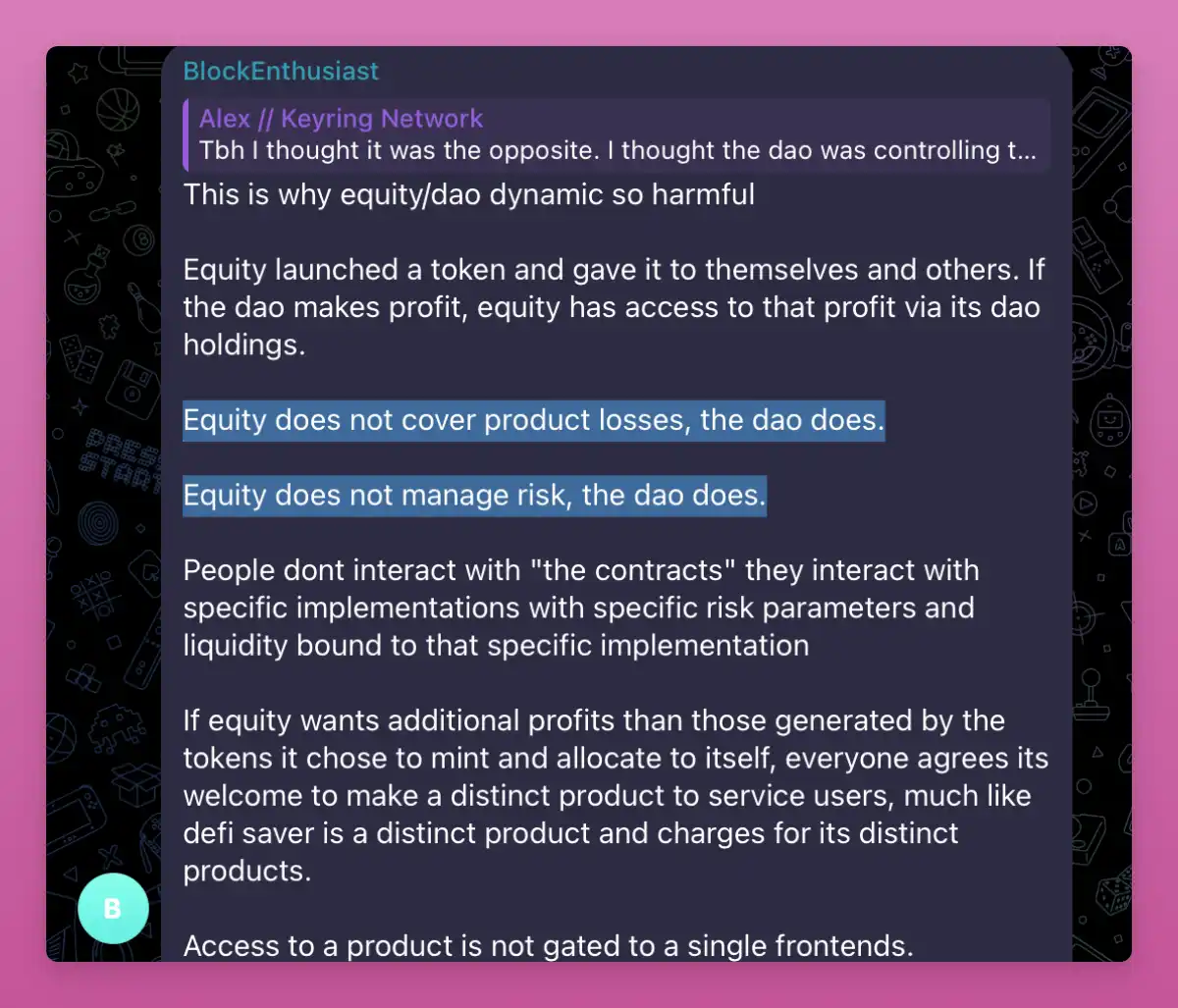

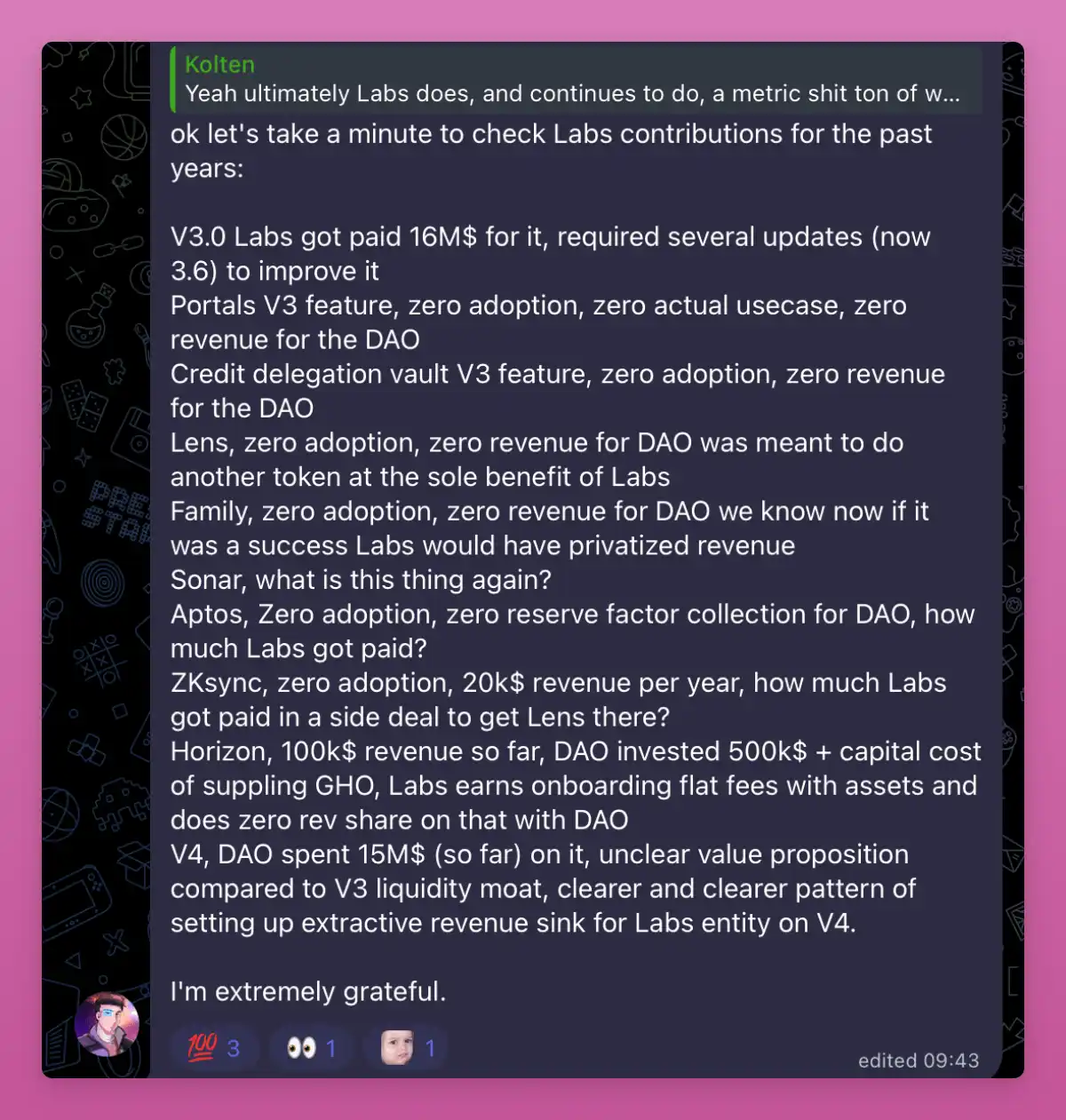

これが株式/DAOダイナミクスが問題を引き起こす理由です(これはTGグループチャットで見つけました)。

上図の内容は以下の通りです:

「Equity(株式側)はトークンを発行し、それらを自分たちと他者に配分した。もしDAOが利益を生み出せば、EquityはDAO内で保有するトークンの割合に応じて利益を得ることができる。

· しかしEquityはプロダクトの損失を負担せず、その損失はDAOが負担する。

· Equityはリスク管理も行わず、リスク管理はDAOが担当する。

ユーザーは「コントラクト」と直接やり取りするのではなく、特定の実装バージョンとやり取りしており、それぞれに特定のリスクパラメータと流動性が紐づいている。

もしEquityが、当初自分たちで鋳造して配分したトークンによる利益以上の追加収益を得たいのであれば、独立したプロダクトを開発してユーザーにサービスを提供すればよい。DeFi Saverが独立したプロダクトとして独自のサービスに対して手数料を徴収しているのと同じだ。

プロダクトへのアクセス権は、そもそも単一のフロントエンドに限定されるべきではない。」

執筆時点で、Aave Labsが批判者の意見に唯一同意しているのはコミュニケーション面です。

· ここで本当に正当な批判はコミュニケーション、あるいはコミュニケーションの欠如です。

事態はもともと複雑でしたが、今やさらに悪化しました。

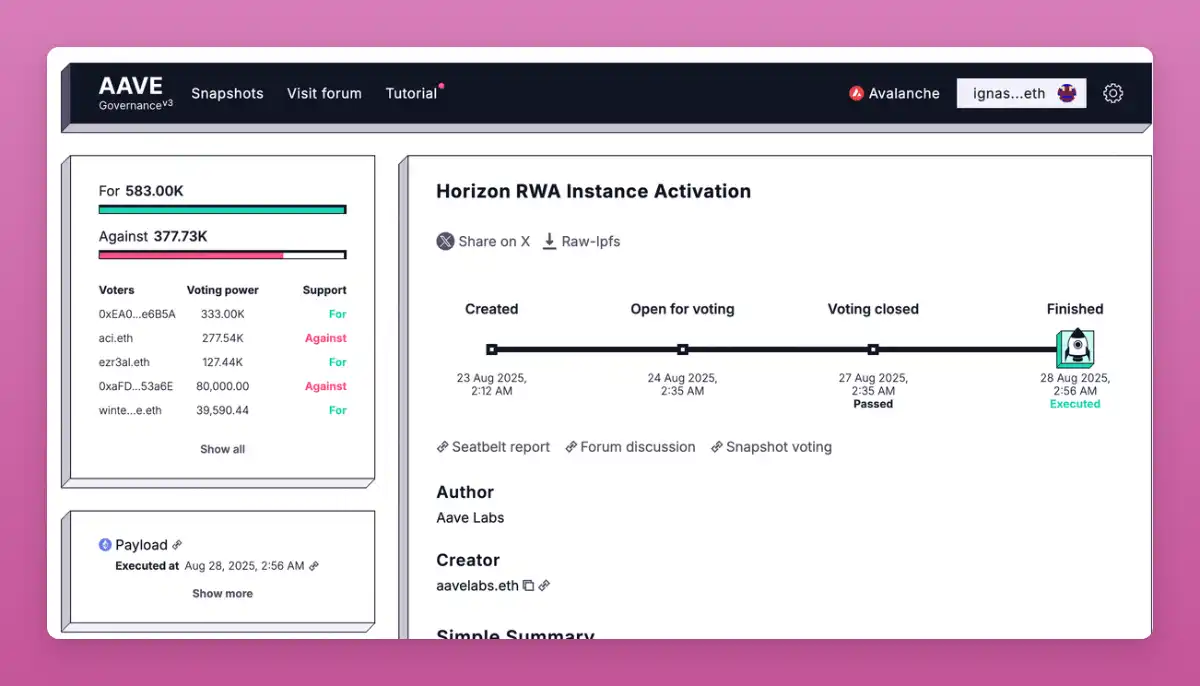

Aave LabsはHorizonを専用RWA事例として提案しました。

当初、この提案にはDAOを警戒させる内容が含まれていました:収益分配が逓減する新しいトークンの導入です。

各派閥の代表(著者自身も含む)は強く反対し、独立したトークンの導入はAAVEのバリュープロポジションを希薄化し、一貫性を損なうと主張しました。

DAOが最終的に勝利し、Aave Labsは譲歩を余儀なくされました。新トークン計画は撤回されました。

しかし、これがより大きな分裂を引き起こしました。

多くの懸念(その一つはAave LabsとDAOの明確な職責分担を指摘)があったにもかかわらず、Horizonはローンチされました。これは最も物議を醸した投票勝利の一つです。

私はデプロイに反対票を投じ、将来の対立激化を避けるため友好的な合意を主張しました。そしてそれがまさに今起きていることです。経済的な問題が急速に対立の焦点となりました。

Marc Zellerが引用したデータによると、これまでにHorizonが生み出した総収益は約10万ドルであり、Aave DAOは50万ドルのインセンティブ資金を投入しているため、帳簿上の純資産は約-40万ドルです。

しかもこれは他の要素を考慮していません。

Marcはさらに、数千万枚のGHOがHorizonに投入されているものの、その収益はGHOのペッグ維持コストを下回っていると指摘しています。

これらの機会コストを考慮すれば、DAOの実際の経済状況はさらに悪化している可能性があります。

これにより、ACIはHorizon自体を超えた問題を提起しました:

DAOが資金提供したプロジェクトの直接的な経済効果が悪い場合、それがすべてなのでしょうか?

それとも、トークン保有者には見えない追加収益や統合手数料、オフチェーンの取り決めが存在するのでしょうか?

長年にわたり、複数のLabsが提案したデプロイや計画は、最終的にDAOのコストが収益を上回る結果となっています。

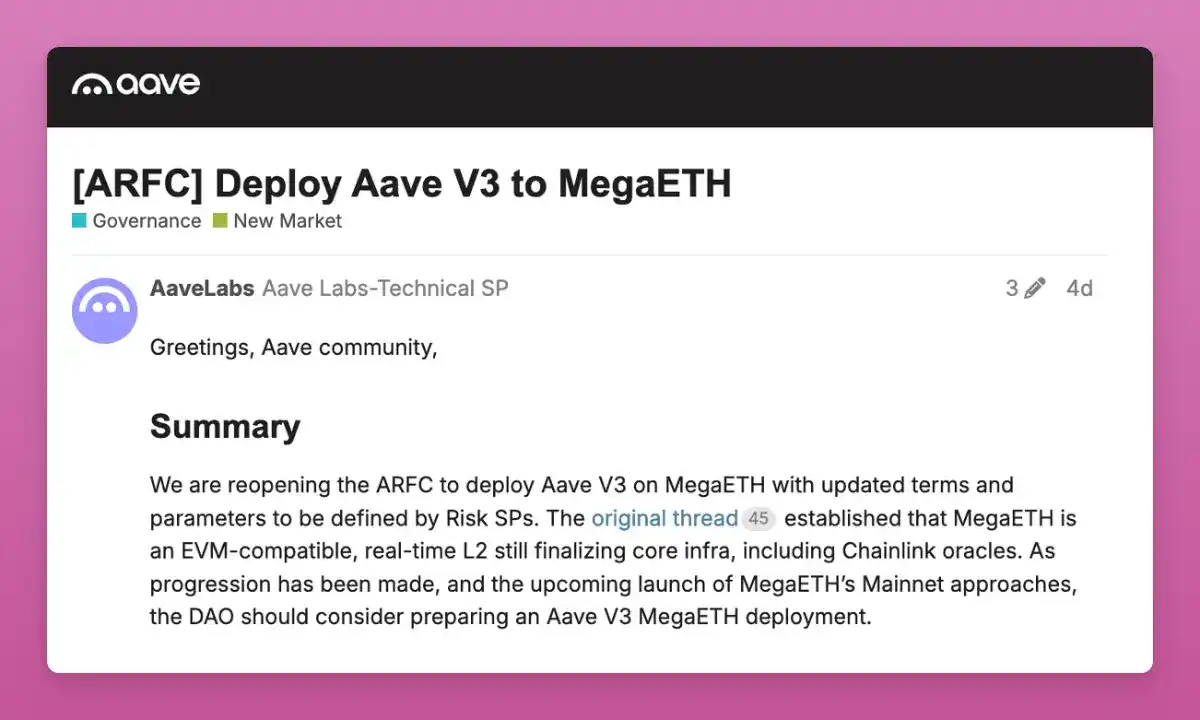

Aave LabsがMegaETH上でAave V3をデプロイするDAO提案を出した数日後、関連する議論が始まりました。

見返りとして、「Aave LabsはMegaETHから3000万ポイントを受け取ることになる。」

そして、「これらのポイントはAave DAOのGTM戦略に従い、Aave V3 MegaETH市場でインセンティブとして配分される可能性がある。」

問題は、プロダクトが民間企業によって運営され、DAOが支援する資産を使用する場合、透明性が重要であり、インセンティブが約束通り配分されることが保証されなければならないという点です。

出典:Aave

この提案が意外だった理由はもう一つあります:

Aave DAOは複数のサービスプロバイダー、特にACIと協力しており、3月にはすでにMegaETH上でのデプロイを提案していました。関連する議論はまだ続いています。

出典:Aave

Marcがフォーラムでコメントしたように:

「議論が進行中の間に、Aave Labsがすべての前例を無視し、進行中の作業を放棄し、直接MegaETHと連絡を取ったことに非常に驚きました。この件を知ったのは提案がフォーラムに投稿されたときでした。」

Vault

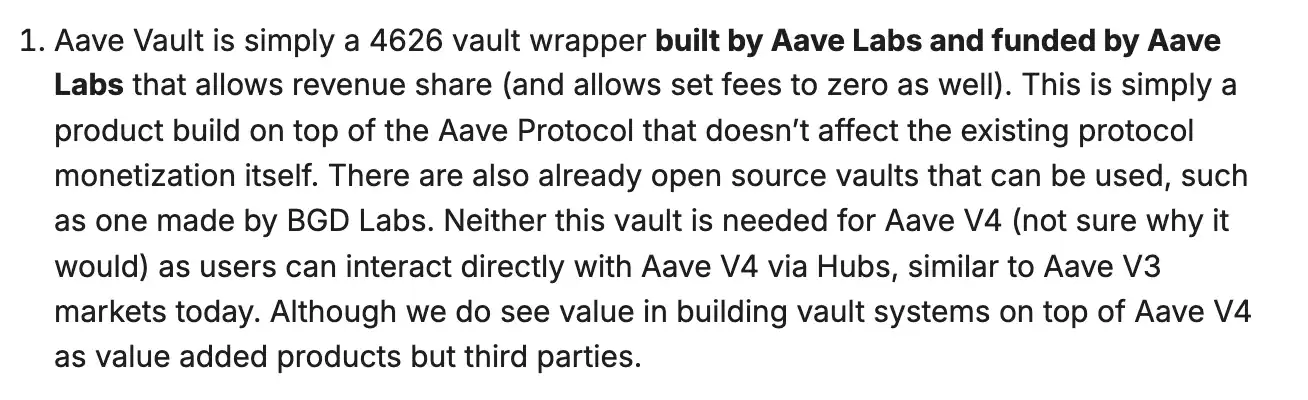

この論争のもう一つの部分はAave Vaultに関するものです。

Aave VaultはAave Labsが構築・資金提供したアプリケーションレベルのプロダクトです。技術的にはAaveプロトコル上に構築されたERC-4626 Vaultラッパーであり、ユーザーのポジション管理を抽象化します。

Staniはこれについて非常に明確に説明しています:

「Aave VaultはAave Labsが構築し資金提供した4626 Vaultラッパーに過ぎない。」

Aave Labsの立場からすれば、これは論争の余地がないはずです。

Vaultはプロトコルのコンポーネントではありません。それらはプロトコルの収益性に影響を与えません。

それらはオプションであり、ユーザーは常にAaveマーケットと直接やり取りしたり、サードパーティのVaultを利用したりできます。

· 「Aave V4にとって、このVaultは必須ではありません……ユーザーはHubsを通じてAave V4と直接やり取りできます。」

そしてVaultはプロダクトであるため、Aave Labsはそれで収益を上げる権利があると考えています。

· 「Aave Labsが自社プロダクトで収益を上げるのは全く問題ありません。特にそれらがプロトコル自体に関与しない場合はなおさらです。」

ではなぜVaultがこの争いに巻き込まれたのでしょうか?

理由は配信チャネルにあります。

もしVaultがAave V4のデフォルトユーザー体験となれば、Labsが所有しAaveブランドを冠したプロダクトがユーザーとプロトコルの間の橋渡しとなり、DAOが蓄積した評判、流動性、信頼に依存しながら取引手数料を徴収することになります。

Aaveプロダクトの採用率が上がっても、AAVEトークンは影響を受け続けます。

繰り返しますが、著者はこの問題はUniswap Labsと財団のフロントエンドプロダクトを巡る論争と同じカテゴリに属すると考えています。

要するに、CowSwap、Horizon、MegaETH、Aave Vaultsはすべて同じ問題に直面しています。

Aave Labsは自らを独立したビルダーと見なし、中立的なプロトコルの上に主観的な意見を持つプロダクトを運営しています。

DAOはプロトコルの価値が自らの直接的なコントロール外で収益化されているとますます感じています。

Aave DAOは知的財産を所有していませんが、Aaveブランドとビジュアルアイデンティティをプロトコル関連用途で使用する権限を得ています。

この論争は非常に重要です。なぜなら、まもなくリリースされるAave v4は、複雑さをユーザー側から抽象化レイヤーに移すことを明確に目指しているからです。

より多くのルーティング、より多くの自動化、そしてユーザーとコアプロトコルの間に位置するプロダクトが増えます。

抽象化が増えるほど、ユーザー体験のコントロールが強まり、ユーザー体験のコントロールこそが価値創造/抽出の鍵となります。

本記事は中立を保つよう努めました。しかし、$AAVEトークン保有者の価値捕捉に関してはコンセンサスが得られることを望みます。

著者が望むコンセンサスはAave自身にとって有益なだけでなく、Aaveが株式とトークンがどのように共存できるかの重要な前例を示すからです。

Uniswap Labsはこのプロセスを完了し、最終的に$UNI保有者に有利な結果となりました。

Aaveもそうあるべきです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

早報|Infraredは12月17日にTGEを実施予定;YO Labsが1,000万ドルのAラウンド資金調達を完了;米SECが暗号資産カストディに関するガイダンスを発表

12月14日の市場の重要なイベント一覧

暗号資産ETF週間レポート|先週の米国bitcoin現物ETFの純流入額は2.86億ドル、米国ethereum現物ETFの純流入額は2.09億ドル

Bitwiseのトップ10暗号資産インデックスファンドが、NYSE ArcaでETFとして正式に上場取引を開始しました。

弱気相場で団結し資金提供者を歓迎!暗号資産業界の大物たちがアブダビに集結し、UAEを「暗号資産業界の新しいウォール街」と称賛

暗号資産市場が低迷する中、業界リーダーたちはUAE(アラブ首長国連邦)の投資家に期待を寄せている。

BTCの追加購入を一時停止した背景:Metaplanetの複数の考慮事項